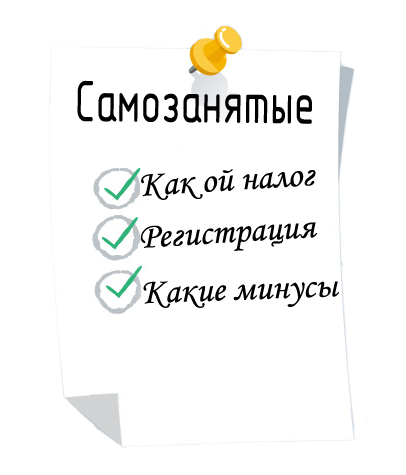

Самозанятость стала все более популярной формой работы для многих граждан. Взаимоотношения между самозанятым лицом и государством диктуют необходимость платить налоги, но часто такая обязанность не выполняется по различным причинам. Это явление приводит к негативным последствиям как для индивидуалов, так и для государства в целом.

Почему налог по самозанятости не приходит в нужные казначейству суммы? Одной из причин этого может быть незнание процедуры уплаты налога со стороны самозанятых лиц. Многие из них не имеют достаточной информации о том, как правильно заполнять декларацию и где платить налоги.

Кроме того, проблема с неуплатой налога по самозанятости может возникнуть из-за отсутствия контроля со стороны государства. Многие самозанятые лица работают на различных платформах и устанавливают свои цены и условия работы независимо. Государство не всегда имеет возможность эффективно контролировать эту ситуацию и выявлять нарушения.

Почему самозанятость не приносит налогов и как решить проблему

1. Отсутствие юридической базы. В большинстве стран самозанятость не имеет ясного правового статуса и не определена четко в законодательстве. Это создает проблемы при обложении налогами и сложности в их сборе.

2. Отсутствие контроля. В отличие от формально занятых граждан, самозанятые лица не подвергаются обязательной регистрации или контролю со стороны работодателя. Это даёт возможность уклоняться от налоговой системы и скрывать свои доходы.

3. Недостаточное осведомление. Многие самозанятые граждане недостаточно информированы о своих налоговых обязательствах и процедурах уплаты налогов. Это может привести к неверным или неполным декларациям, а в результате – к недополучению налоговых доходов.

Для решения проблемы уклонения от уплаты налогов со стороны самозанятых граждан необходим комплексный подход, включающий:

1. Четкое законодательство. Законодатели должны определить правовой статус самозанятости и установить ясные правила налогообложения. Это поможет упростить процесс уплаты налогов и создать юридическую базу для контроля.

2. Укрепление контроля. Необходимо внедрить систему регистрации самозанятых граждан и вести регулярный контроль за их деятельностью. Это позволит выявлять и пресекать случаи уклонения от налогообложения.

3. Информирование и образование. Расширение информационной базы и проведение образовательных программ помогут повысить осведомленность самозанятых граждан о налоговых обязательствах и правилах уплаты налогов. Это снизит вероятность ошибок в декларациях и уклонения от уплаты налогов.

Решение проблемы уклонения от уплаты налогов со стороны самозанятых граждан требует сотрудничества государства, налоговых органов и самозанятых граждан. При соблюдении четких правил и обязательств со стороны всех сторон, самозанятость может стать эффективной формой занятости, приносящей не только доходы самозанятым гражданам, но и налоговые поступления в бюджеты государств.

Недостаточная прозрачность системы

Еще одной проблемой является отсутствие достаточно понятной и доступной информации об этом вопросе. Многие самозанятые не знают, где найти правила уплаты налогов и как получить помощь или консультацию по этому вопросу. Это ведет к тому, что люди ошибочно считают, что они не обязаны платить налоги или имеют плохие представления о том, как рассчитывается сумма налога.

Также, недостаточная прозрачность системы создает возможность для коррупции и злоупотребления. Когда процесс уплаты налогов нечеткий и сложный, есть больше возможностей для мошенничества и избегания уплаты налогов. Это ущемляет интересы тех, кто честно и ответственно платит налоги, и подрывает доверие к системе налогообложения в целом.

Недостаточная прозрачность системы приводит к тому, что многие самозанятые просто игнорируют обязанность уплаты налогов. Они не понимают, как это делать правильно, и не видят преимуществ, которые могут получить от уплаты налога. Это создает проблемы для государства, которое потеряет значительную часть доходов, и для самозанятых, которые могут столкнуться с неприятными последствиями в виде штрафов и санкций.

Для решения этой проблемы необходимо улучшить прозрачность системы. Государство должно предоставить понятные и доступные правила уплаты налогов, а также гарантировать доступ к консультациям и помощи по этому вопросу. Важно также провести информационную кампанию, которая поможет самозанятым понять важность уплаты налогов и преимущества, которые они могут получить от этого.

Таким образом, решение проблемы неуплаты налога по самозанятости связано с обеспечением прозрачности системы. Более простая и понятная система уплаты налогов стимулирует людей выполнять обязанности и предотвращает коррупцию и злоупотребления. Правительству следует внимательно рассмотреть эту проблему и принять соответствующие меры для улучшения ситуации.

Непонятные правила

Отсутствие четких и понятных указаний со стороны налоговых органов создает массу неопределенности и разночтений. Большая часть самозанятых предпринимателей не имеет опыта работы с налоговыми органами, и для них процесс начисления и уплаты налогов является сложным и непонятным.

Также существуют проблемы с интерпретацией некоторых понятий и норм, касающихся налогообложения самозанятых. Отсутствие четкого определения того, что считается доходом, какие расходы могут быть учтены при уплате налогов, лишает предпринимателей возможности корректно заполнять декларацию и определить фактическую сумму налога.

Эта непонятность правил и их интерпретации создает неуверенность у самозанятых предпринимателей и делает процесс уплаты налога более сложным и времязатратным. Чтобы исправить ситуацию, необходимо провести работу по упрощению и унификации правил налогообложения самозанятых, а также активно информировать и консультировать предпринимателей по вопросам налогообложения.

Трудности с декларированием

Большинство самозанятых не имеют налогового образования или опыта работы с бухгалтерией, поэтому они могут не знать, как правильно классифицировать свои доходы и расходы, какие налоговые льготы им полагаются или какие документы необходимо предоставить. Эти трудности могут привести к неправильному заполнению декларации и, как следствие, к невыплате налогов.

Другой причиной трудностей с декларированием является сложность самой процедуры. Налоговые декларации для самозанятых могут быть замудреными и требовать много времени и усилий для заполнения. Например, самозанятые должны учитывать не только свой доход, но и все возможные расходы, которые связаны с их деятельностью.

Однако, несмотря на эти трудности, существуют способы, которые помогут упростить процесс декларирования доходов. Например, самозанятые могут обратиться за помощью к специалистам по налогам или бухгалтерам, которые могут помочь им правильно заполнить декларацию и избежать возможных ошибок.

Также, самозанятые могут воспользоваться различными онлайн-сервисами и программами, которые помогут им автоматизировать процесс декларирования и сэкономить время. Например, некоторые приложения позволяют самозанятым отслеживать свои доходы и расходы, автоматически классифицировать их и генерировать готовые налоговые отчеты.

В целом, чтобы исправить ситуацию с невыплатой налога по самозанятости, необходимо провести образовательную работу с самозанятыми людьми, помочь им разобраться в процессе декларирования и предоставить удобные инструменты для заполнения налоговой декларации. Только так мы сможем добиться большей платежной дисциплины и улучшить собираемость налогов от самозанятых.

Сложности с контролем исполнения

Одной из сложностей является отсутствие универсальной системы, которая бы могла автоматически учитывать и контролировать доходы самозанятых лиц. На данный момент, самозанятые граждане должны самостоятельно сообщать о своих доходах и платить налоги, однако, не все соблюдают это требование, либо же могут сознательно уклоняться от уплаты налога.

Другой проблемой является сложность выявления фактов нарушения контроля исполнения. Ведь самозанятые граждане предоставляют услуги различной природы, которые могут быть сложными для идентификации и учета. Это требует значительного времени и ресурсов со стороны налоговых органов, чтобы проверить и отследить все возможные факты недекларированных доходов.

Также, стоит отметить, что отсутствие эффективной системы контроля может привести к потере доходов государства. Если значительная часть самозанятых граждан не выплачивает налоги, это может негативно сказаться на финансовом состоянии и социальных программах государства.

| Проблемы с контролем исполнения налога по самозанятости: | Возможные решения: |

|---|---|

| Отсутствие универсальной системы учета и контроля | Разработка специализированной программы или приложения для контроля доходов самозанятых граждан |

| Сложность выявления фактов нарушения контроля | Усиление работ по анализу и проверке деятельности самозанятых граждан, возможно, с привлечением специальных комиссий или экспертов |

| Риск потери доходов государства | Проведение информационной кампании о важности уплаты налогов и последствиях для самозанятых лиц, возможно, с предоставлением льгот или стимулирования |

В целом, для решения проблемы контроля исполнения налога по самозанятости необходимо внедрение эффективной системы, которая бы учитывала и контролировала доходы самозанятых граждан, а также укрепление механизмов проверки и выявления нарушений. Кроме того, важно проводить различные мероприятия и кампании, направленные на информирование самозанятых граждан о важности уплаты налогов и последствиях при их невыплате.

Низкая ответственность за уклонение от уплаты налога

Проблема недостаточной эффективности взыскания налогов в самозанятых граждан в России связана с низкой ответственностью за уклонение от уплаты налогов. К сожалению, несмотря на введение налога по самозанятости, наблюдается значительное число самозанятых граждан, которые не уплачивают налоги или уклоняются от их уплаты.

Одной из причин такой низкой ответственности может быть недостаточная информированность населения о необходимости уплаты налогов и последствиях уклонения от их уплаты. Многие граждане могут не осознавать, что уклонение от уплаты налогов является административным правонарушением, которое влечет за собой штрафы и иные санкции.

Также можно отметить слабую мотивацию у самозанятых граждан для уплаты налога. Многие из них не видят прямой выгоды от уплаты налога и не понимают, как это может повлиять на их жизнь и будущее. Отсутствие прозрачности и ясности в отношении использования средств, полученных от налогов, также может снижать мотивацию граждан для уплаты налогов.

Для решения проблемы низкой ответственности за уклонение от уплаты налога необходимо проведение информационных кампаний, направленных на повышение осведомленности самозанятых граждан о необходимости уплаты налогов и последствиях уклонения от их уплаты. Кроме того, важно создание более прозрачной системы взыскания налогов и использования полученных средств, чтобы граждане видели прямую выгоду от своих налоговых платежей.

Также стоит усилить контроль со стороны налоговых органов и ужесточить ответственность за уклонение от уплаты налогов. Это должно включать повышение штрафов и иных санкций, а также систему поощрений и стимулов для соблюдения налогового законодательства.

Отсутствие эффективных механизмов проверки

Одной из основных причин такого состояния дел является сложность определения статуса самозанятого лица. Работники налоговых органов часто не владеют достаточной информацией о предполагаемых самозанятых лицах и не всегда могут адекватно оценить их деятельность. Кроме того, существующие методы проверки недостаточно эффективны и позволяют потенциальным нарушителям избегать налоговой ответственности и не уплачивать налог.

Для устранения проблемы отсутствия эффективных механизмов проверки необходимо совершенствовать контрольную деятельность налоговых органов. Важно разработать новые методы и алгоритмы проверки, которые будут позволять идентифицировать самозанятых лиц и контролировать их фактическую деятельность. Также следует усилить взаимодействие налоговых органов с другими государственными органами и использовать современные информационные технологии для сбора и анализа данных.

Кроме того, необходимы более жесткие меры ответственности для тех, кто уклоняется от уплаты налога. Введение штрафов и иных санкций может значительно повысить эффективность контроля и стимулировать самозанятых лиц к уплате налога в полном объеме.

Таким образом, отсутствие эффективных механизмов проверки является серьезной проблемой и требует немедленного внимания со стороны государственных органов. Только с помощью улучшения контрольной деятельности и введения более жестких мер ответственности можно решить данную проблему и обеспечить полную уплату налога по самозанятости.

Недостаточное осведомление населения

Большинство граждан не знают об обязанности зарегистрироваться в качестве самозанятого лица и регулярно платить налог. Они не знают, что налог по самозанятости является обязательным и им нужно уплатить его, даже если они работают неофициально или ведут малый бизнес.

Недостаточная осведомленность населения также проявляет себя в непонимании процесса уплаты налога. Многие граждан не знают, как правильно рассчитать сумму налога по самозанятости и каким образом производится его уплата. Они могут не знать о существовании специальных отчетов и деклараций, которые нужно предоставлять в налоговые органы.

Помимо этого, граждане могут быть не ознакомлены с существующей налоговой льготой, которая предусматривает освобождение от уплаты налога по самозанятости для определенных категорий людей. Это может привести к неправильному расчету налоговой суммы и ее невыплате.

Чтобы исправить ситуацию с невыплатой налога по самозанятости, необходимо улучшить информационную базу и организовать образовательную кампанию для населения. Гражданам нужно предоставить доступ к четкой и полной информации о своих налоговых обязанностях, процедуре и сроках уплаты налога, а также о возможных льготах.

Кроме того, необходимо создать простой и удобный механизм уплаты налога по самозанятости, который бы позволил гражданам рассчитывать сумму налога и осуществлять его уплату без лишних трудностей. Приложения и онлайн-сервисы могут быть хорошими инструментами для этого, так как они позволят гражданам получить доступ к информации и произвести расчет и уплату налога с помощью нажатия нескольких кнопок.

Обеспечивая гражданам достаточное осведомление о налоговых обязанностях и предоставляя удобный механизм уплаты налога по самозанятости, можно существенно улучшить ситуацию с невыплатой налоговой суммы. Это позволит налоговым органам более эффективно контролировать уплату налога и повысит общую налоговую базу страны.

Отсутствие информации о возможности получить льготы

Многие самозанятые не знают о возможности получить различные налоговые льготы, возмещение расходов на социальное и медицинское страхование, а также поддержку в виде субсидий и грантов для развития своего бизнеса.

Это связано с тем, что официальная информация о таких льготах и механизмах их получения не всегда является достаточно доступной и понятной для самозанятых. Большинство предпринимателей не знают, где искать полезную информацию, как заполнить соответствующие документы и какие сроки и условия нужно соблюдать. Кроме того, информация о льготах практически не распространяется среди самозанятых и не активно обсуждается в обществе.

Для решения этой проблемы необходимо улучшить доступность и понятность информации о льготах для самозанятых. Государственные органы и налоговые службы должны активно информировать самозанятых о возможных льготах, проводить обучающие программы и вебинары, а также создавать специальные интернет-ресурсы с подробной информацией и ответами на часто задаваемые вопросы.

Таким образом, увеличение осведомленности самозанятых о доступных им льготах и субсидиях поможет повысить сознательность и ответственность предпринимателей в отношении уплаты налога и снизит уровень его уклонения.

Вопрос-ответ:

Почему самозанятые люди не платят налоги?

Самозанятые люди не всегда платят налоги по разным причинам. Некоторые из них не знают о своих налоговых обязательствах, другие не видят смысла платить налоги, а некоторые просто не могут себе позволить это финансово. Отсутствие контроля и сложности процедуры также содействуют этой проблеме.

Как можно исправить ситуацию с неплатежами налогов по самозанятости?

Для исправления ситуации необходимо провести ряд мер. Во-первых, правительство должно улучшить информационную кампанию и разъяснить самозанятым людям их налоговые обязанности. Во-вторых, стоит упростить процедуру уплаты налогов и сделать ее более доступной, для этого можно использовать электронные платежные системы. В-третьих, необходимо усилить контроль со стороны налоговых органов и наказывать тех, кто не выполняет свои обязанности.

Какие могут быть последствия для самозанятых людей, не платящих налоги?

Неуплата налогов может иметь серьезные последствия для самозанятых людей. Во-первых, они могут получить штрафы и пеню за задолженность, что значительно увеличит сумму, которую им придется уплатить в финальном итоге. Во-вторых, если эти люди попадутся налоговым органам, то у них могут возникнуть проблемы с законом, вплоть до уголовной ответственности. Кроме того, неуплата налогов может негативно повлиять на репутацию и доверие к самозанятым людям со стороны линии власти и клиентов.

Какое влияние налоги могут оказать на самозанятых людей и экономику в целом?

Платежи налогов имеют важное значение для развития экономики и общества в целом. Предоставление финансовой поддержки и обеспечение социальных услуг возможно только при наличии налоговых поступлений. Отсутствие платежей от самозанятых лиц может создавать дисбаланс в бюджете и увеличивать финансовую нагрузку на остальных налогоплательщиков. Кроме того, платежи налогов могут способствовать снижению теневой экономики и повышению доверия к самозанятым лицам.

Почему я не получаю налог по самозанятости?

Возможно, если вы не получаете налог по самозанятости, это может быть связано с отсутствием регистрации в качестве самозанятого предпринимателя. Чтобы начать получать налог, вам нужно зарегистрироваться в налоговой службе и указать этот вид деятельности. Также возможно, что ваш доход не превышает порог, при котором начисляется налог по самозанятости. Обратитесь в налоговую службу, чтобы уточнить детали.

Как исправить ситуацию, если налог по самозанятости не приходит?

Если вы не получаете налог по самозанятости, вам следует в первую очередь проверить правильность заполнения декларации о доходах и сумму налога, который должен начисляться. Убедитесь, что вы указали все свои доходы и правильно рассчитали сумму налога. Если все данные заполнены правильно, но налог по-прежнему не приходит, обратитесь в налоговую службу и предоставьте им все необходимые документы. Они помогут вам разобраться и исправить ситуацию.

Что делать, если я не хочу получать налог по самозанятости?

Если вы не хотите получать налог по самозанятости, вы можете отказаться от статуса самозанятого предпринимателя. Для этого вам нужно обратиться в налоговую службу и написать заявление о прекращении деятельности и отказе от статуса самозанятого. Однако, учтите, что если ваш доход превышает установленный порог, вы все равно можете быть обязаны платить налоги как обычный предприниматель. Поэтому перед принятием окончательного решения обязательно проконсультируйтесь с налоговой службой или специалистом по налоговому праву.